Bataille interne

“Si vous ne pouvez pas contrôler vos émotions, vous ne pouvez pas contrôler votre argent” – Warren Buffet

“Si vous ne pouvez pas contrôler vos émotions, vous ne pouvez pas contrôler votre argent” – Warren Buffet

Dans le tumulte et l’effervescence qui caractérisent le monde du trading aujourd’hui, nous avons souvent exprimé un certain nombre de réserves et une distance réfléchie vis-à-vis des cryptos, avec l’objectif premier de préserver l’intégrité de nos investissements. En dépit d’une technologie innovante, des récits de succès fulgurants dans un savant mélange entre biais de sélection et biais rétrospectif, d’une relative popularité soutenue par les milliards injectés en marketing par les entreprises du secteur et par conséquent de l’attrait qu’elles exercent sur certains investisseurs, nous ne pouvons ignorer l’ensemble des risques et incertitudes soulevés par la finance décentralisée.

Actifs sans Fondement

Les cryptos constituent une classe d’actifs qui ne repose sur aucun fondement concret. Contrairement aux actions d’une entreprise, qui reflètent sa santé financière et ses perspectives de croissance, ou à la monnaie d’un pays, soutenue par son économie et sa stabilité politique, les cryptos ne sont adossées à aucune autre valeur tangible que celle d’un projet souvent flou et utopique. Elles sont ainsi devenues des objets de spéculation pure, dans sa forme la plus hystérique, provoquant des niveaux de volatilité extrêmes et imprévisibles.

Hors du Contrôle des Banques Centrales

A moins qu’elles ne soient directement émises par l’une d’entre elles, l’indépendance des cryptos vis-à-vis des banques centrales, parfois considérée comme un avantage, les prive en réalité d’un mécanisme essentiel de stabilisation, rendant leur adoption très difficile par les commerçants et les entreprises. Des institutions comme la FED ou la BCE par exemple, jouent en effet un rôle crucial dans la stabilisation des cours de leur devise respective et dans la prévention des crises financières. Le secteur ne manquant pas d’ingéniosité, les stable coins, ont longtemps prétendu offrir une alternative sérieuse au contrôle des banques centrales, sans pour autant annuler un risque directement corrélés aux intentions, à la fiabilité et à l’intégrité de leurs développeurs (voir affaire TerraUSD).

Anonymat et Opacité

Bien que l’anonymat des transactions puisse sembler attrayant dans le cadre de la protection de la vie privée, l’opacité qui prévaut ouvre également la porte à une manipulation décomplexée des cours et à toutes formes d’activités illicites comme l’évasion fiscale, le blanchiment d’argent, la fraude et le financement du terrorisme. L’ensemble constitue une sorte de Far West financier, sans foi ni loi, terreau fertile des idéologies libertariennes (comprenez les adeptes du « chacun pour sa peau »), en totale contradiction avec notre vision d’une société solidaire, transaprente et responsable.

Un Secteur Sous-Régulé et des Promesses Non Tenues

L’idée selon laquelle le secteur des cryptos pourrait s’autoréguler relève d’une émouvante naïveté. Le manque de contrôle est hélas permanent, tandis que les engagements de ségrégation des fonds pris par certaines plateformes ne sont, à ce jour, contraintes par aucune obligation légale. Les investisseurs se trouvent ainsi exposés à des risques considérables, souvent sous-estimés.

Problématiques de Stockage et de Sécurité

La question du stockage sécurisé de ses cryptos constitue par ailleurs un enjeu majeur, nécessitant une attention toute particulière. En la matière, on distingue deux écoles. La première, conserver ses coins sur un périphérique personnel, comme on entassait autrefois ses billets dans un bas de laine, avec tous les problèmes de sécurité que cela implique. La seconde, transférer ses actifs à un tiers, généralement une plateforme spécialisée, à qui on accordera donc une confiance aveugle, illustrée par le fameux « Not Your Keys, Not Your Coins », souvent compensée par l’espoir lié à la perspective de très hauts rendements (voir affaire FTX).

Impact Écologique et Questions Environnementales

Sur le plan écologique, l’empreinte du minage de cryptos est une préoccupation redondante. Bien que le Proof-of-Stake ait été présenté comme une alternative moins exigeante en énergie, il ne répond pas à l’ensemble des défis et continue de susciter de vives inquiétudes. L’impact environnemental des cryptos, en particulier dans un contexte de crise climatique, est un sujet important, qui ne peut être ni ignoré ni minimisé.

En conclusion, l’idée de cet article n’est pas de s’opposer au progrès ou à la technologie Blockchain sous-jacente, capable de révolutionner de nombreux secteurs, comme celui de la santé et de l’assurance. Il ne s’agit pas non plus d’affirmer que nous vivons dans un système parfait et que les marchés financiers traditionnels sont infaillibles. Bien que plus rares, les crises, fraudes et autres délits d’initiés se produisent aussi en dehors de la cryptosphère, malheureusement. Cependant pointer du doigt ce que nous pouvons améliorer est une chose, proposer une alternative crédible en est une autre. Avant de rejeter en bloc un ordre établi, assurons-nous que le nouvel eldorado qu’on nous présente dispose, à minima, d’autant de garanties et de pare-feu destinés à protéger les citoyens de ses semblables. Enfin et surtout, interrogeons-nous sur les motivations de ceux qui usent d’arguments fallacieux pour défendre le contraire.

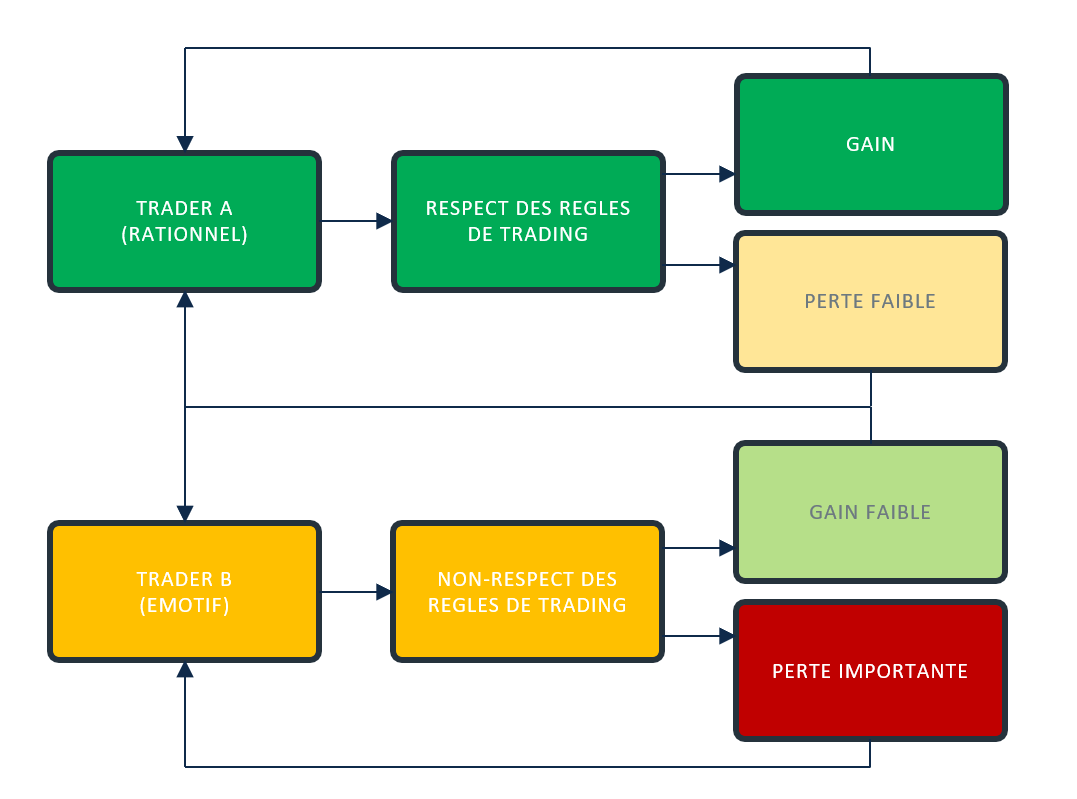

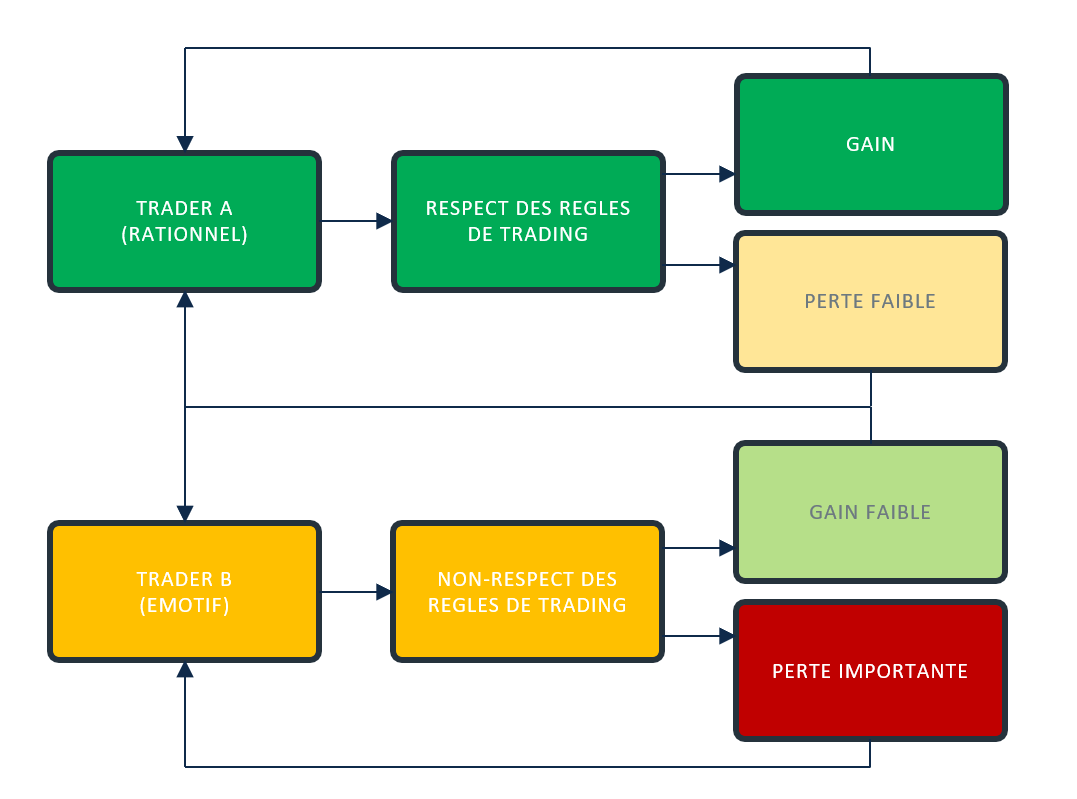

Le trading sur les marchés financiers est une activité complexe qui peut être influencée par une série de biais cognitifs. Ces biais sont des tendances psychologiques à prendre des décisions d’une manière qui n’est pas entièrement rationnelle ou logique. Voici quelques-uns d’entre eux qui ont tendance à affecter une activité de trading :

Ces biais peuvent être néfastes car ils encouragent des comportements de trading qui ne sont pas basés sur une analyse rationnelle ou sur une stratégie de trading cohérente. C’est pourquoi il est crucial pour les traders d’être conscients de ces biais cognitifs, et de mettre en place des mécanismes pour les minimiser ou les contrecarrer, tels que l’utilisation de stratégies de trading algorithmique ou l’application stricte de règles de gestion des risques.

Les banques centrales, en tant que régulateurs clés du système monétaire, modulent les taux directeurs pour influencer les conditions monétaires et économiques au sein d’une nation, s’efforçant ainsi de maintenir l’équilibre entre la croissance économique et la stabilité des prix. Voici quelques raisons majeures pour lesquelles une banque centrale pourrait décider d’augmenter les taux directeurs dans un langage soutenu :

En somme, l’ascension des taux directeurs s’inscrit dans une démarche de préservation de l’équilibre macroéconomique, cherchant à naviguer habilement entre les écueils de l’inflation et les aléas de la conjoncture économique, tout en maintenant un équilibre salutaire entre épargne et investissement.

Désireux de partager avec le plus grand nombre notre passion du trading de devises, une activité qui anime notre équipe depuis 2006, nous profitons de la rentrée des classes pour démarrer un blog qui s’étoffera progressivement au fil des semaines.

En nous appuyant sur notre expérience du marché des changes, source inépuisable de réflexions, nous traiterons de sujets variés à travers les principaux thèmes suivants :

– Analyses et stratégies

– Outils et prestataires

– Fraudes et manipulations

– Gestion du risque

– Psychologie du trader

– IA et trading algorithmique

Le trading requérant une remise en question constante, notre objectif n’est pas tellement d’affirmer ou d’imposer mais plutôt de proposer et d’échanger. Nous tâcherons ainsi de discuter autour des sujets qui nous semblent importants pour réussir avec l’ambition de progresser ensemble dans notre quête de connaissance et d’expertise.